半导体IPO迎最新进展,多家企业喜提上市!

- 发布时间:2024-08-01 17:05:39

- 浏览量:893

近期,多家半导体IPO迎来最新进展,包括云知声、天脉导热、博雅新材、龙图光罩、凯普林、文远知行等企业。今年IPO最为明显的是A股转港股成半导体上市新趋势。目前多家企业正排队港股IPO,其中自动驾驶板块尤为突出,包括近期自动驾驶独角兽如祺出行上市,黑芝麻智能预期8月8日香港上市。

随着A股监管政策趋严和上市门槛提高,香港利好政策推动下,不少企业陆续转战港股。据悉,今年4月19日,证监会与香港方面再次深化合作,采取5项措施来进一步拓展优化沪深港通机制、助力香港巩固提升国际金融中心地位,共同促进两地资本市场协同发展。其中,非常重要的一条就是支持内地行业龙头企业赴港上市融资。

黑芝麻智能启动招股,预期8.8香港上市

7月31日,国产智驾芯片公司黑芝麻智能在港交所发布公告称,将于7月31日起至8月5日招股,预计2024年8月8日在港交所挂牌。此次预计发行3700万股股份,发行价指导区间为每股28港元至每股30.3港元,其中中国香港发售占约5%,国际发售占约95%。

招股书显示,黑芝麻智能成立于2016年7月,总部位于武汉,是一家车规级智能汽车计算SoC(系统级芯片)及基于SoC的解决方案供应商,主要产品包括自动驾驶SoC以及支持L2级至L3级汽车自动化的自动驾驶软件和硬件等。

目前正是自动驾驶发展的黄金期,萝卜快跑无人驾驶网约车、特斯拉无人驾驶出租车快速走红,多地无人驾驶汽车商业化落地政策频出,行业估计2024年或将会是无人驾驶规模化应用元年。而作为国产自动驾驶芯片第一股的黑芝麻智能则备受关注。

公开资料显示,黑芝麻智能设计了两个系列的车规级SoC——华山系列高算力SoC及武当系列跨域SoC。据弗若斯特沙利文数据,按2022年车规级高算力SoC的出货量计,公司是全球第三大供应商。黑芝麻智能招股书数据显示,该公司已获得16家汽车OEM及一级供应商的23款车型意向订单。公司于2022年开始批量生产华山A1000/A1000LSoC并交付超过25,000片,截至2023年12月31日,公司的旗舰A1000系列SoC的总出货量超过152,000片。截至7月22日,公司已获得16家汽车OEM及一级供应商的23款车型意向订单,如一汽集团、东风集团、亿咖通科技、百度、博世等。

业绩方面,招股书显示,2021年至2023年,黑芝麻智能的营收分别为6050.4万元、1.65亿元、3.12亿元,同比增速为14.11%、173.44%、88.82%。报告期内,公司经调整亏损净额分别为6.14亿元、7亿元及12.54亿元。公司称,亏损主要原因是由销售开支、一般及行政开支以及研发开支导致。其中,芯片研发占用了黑芝麻智能的大量资金投入,仅2023年的研发支出就达到了13.63亿元。

公开资料显示,自2016年成立至今,黑芝麻智能已先后完成10轮融资,投资方包括上汽集团、招商局集团、腾讯、博世集团、蔚来资本、吉利控股等,10轮累计融资6.95亿美元(约合人民币50.33亿元),黑芝麻智能估值22.18亿美元(约合人民币160.62亿元)。

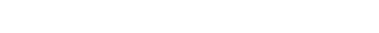

图片来源:黑芝麻智能招股书

据悉,黑芝麻智能本次IPO募资金额约80.0%将用于未来五年的研发。具体来看,约30.0%用于开发智能汽车车规级SoC的研发团队;约25.0%用于开发及升级公司的智能汽车软件平台;约20.0%用于为智能汽车SoC及车规IP核的研发采购材料、流片服务及软件;约5.0%用于开发自动驾驶解决方案,例如下一代V2X边缘计算解决方案及下一代商用车主动安全系统Patronus。

如祺出行港交所上市

7月10日,如祺出行正式在港交所主板上市,成为自动驾驶运营科技第一股。公开资料显示,如祺出行在2019年由广汽、腾讯、滴滴等投资创立时,创始轮估值为10亿元人民币。按上市首日市值计算,公司价值5年内增值近6倍、增长超过50亿元。如祺出行首席执行官蒋华表示,如祺出行正在为国内自动驾驶技术研发迭代提供驱动,加速推动自动驾驶技术实现大规模商业化落地。

图片来源:如祺出行招股书截图

公开资料显示,2019年6月,由广汽集团和腾讯等联合发起创立的如祺出行在广州上线运营,其后引入了自动驾驶解决方案供应商小马智行作为战略股东。如祺出行提供出行服务(包括网约车、Robotaxi等),技术服务(包括人工智能数据及模型解决方案以及高精地图)等。

营收方面,2021年、2022年及2023年,如祺出行总收入分别为10.14亿元、13.68亿元及21.61亿元,年复合增长率为46%。根据弗若斯特沙利文数据,截至2023年12月31日,如祺出行注册用户数已达2380万名,在大湾区用户渗透率超45%、排名第二。

据其招股书显示,尽管网约车业务为如祺出行贡献了主要营收,但如祺明确未来将重点往自动驾驶及Robotaxi运营方面进行布局,并已经在这个赛道取得明显的领先。如祺出行于2021年开始Robotaxi的开发及商业化,目前如祺Robotaxi已经在广州、深圳两大一线城市的中心城区提供服务。

除了自营的Robotaxi,如祺出行Robotaxi运营科技平台还接入了包括广汽研究院、小马智行在内的Robotaxi运力。另外,如祺出行自主研发的感知AI模型,大大提升了数据标注的自动标注能力。根据弗若斯特沙利文资料,如祺出行在2D/3D目标检测、3D实例分割、LiDAR相机融合等方面的预标注召回率和准确率均达95%以上,为行业领先水平。

此次如祺出行募集资金约有40%将用于自动驾驶及Robotaxi运营服务的研发活动,是占比最大的资金用途。同时,如祺出行已制定三个阶段的企业发展战略,以推动出行服务行业变革。

文远知行提交IPO申请,拟赴美上市

7月27日,文远知行正式向美国证券交易委员会(SEC)递交招股说明书,计划以美国存托股份(ADS)的形式在纳斯达克上市,股票代码暂定为“WRD”,或将成为全球“通用自动驾驶第一股”。

图片来源:文远知行招股书截图

据悉,文远知行是自动驾驶赛道中产品及业务划分最为复杂的公司之一,招股书显示,文远知行形成了五大产品矩阵,分别是自动驾驶出租车(Robotaxi)、自动驾驶小巴(Robobus)、自动驾驶货运车(Robovan)、自动驾驶环卫车(Robosweeper)和高阶智能驾驶(Advanced Driving Solution),提供网约车、随需公交、同城货运、智能环卫及高阶智能驾驶解决方案等多种服务。

招股书显示,2017年成立至今,文远知行已先后完成10轮融资,投资方包括启明创投、IDG资本、广汽集团、英伟达、博世、小鹏汽车创始人何小鹏等,披露融资金额超过10.9亿美元。最新一轮融资之后,文远知行估值达到51亿美元,折合人民币约370亿元。

营收方面,2021年至2023年文远知行的营业收入分别为1.38亿元、5.28亿元、4.02亿元,同期净亏损分别为10.07亿元、12.99亿元、19.49亿元。2024年上半年,公司营业收入为1.5亿元,净亏损达到8.82亿元,亏损规模持续扩大。三年半的时间里,文远知行累计共亏损逾51亿元。

其中,高额研发支出是亏损的主要原因。招股书信息显示,文远知行的研发支出甚至超出了营收规模。在上述报告期内,该公司研发支出分别为4.43亿元、7.59亿元及10.58亿元。今年上半年,公司研发支出达到5.17亿元。对此,文远知行在招股书中表示,公司将会在今年及明年开始Robotaxi的商业化生产,预计后续研发支出将会继续增加。

而在其营收列表中,ADAS服务是文远知行服务业务的主要营收来源。招股书显示,2023年,文远知行营业收入的增长主要来自于汽车头部供应商博世。2022年至2023年,文远知行的服务收入从1.9亿元增长至3.48亿元,其中,为博世提供的定制研发服务让ADAS研发服务收入增加了1.052亿元。

据悉,此次文远知行IPO募集资金主要明确四大方向:一是加大自动驾驶技术、产品和服务的研发投入;二是推动自动驾驶车队的商业化和运营,并拓展更多市场的营销活动;三是支持公司的资本支出;四是用于一般企业用途和营运资金。

云知声冲刺港交所上市

近日,云知声智能科技股份有限公司(以下简称“云知声”)向港交所主板提交上市申请。

公开资料显示,云知声是一家为企业和用户提供智能语音技术和综合解决方案的人工智能企业,产品已在家电、生活、消费电子、城市空间、出行、教育、医疗和办公等场景中实现规模化产业应用。

财报方面,2021-2023年报告期内,云知声实现营业收入分别为4.58亿元、6.01亿元、7.28亿元,分别同比增长75.29%、31.33%、21.05%。据弗若斯特沙利文数据,按收入计,云知声是2022年中国第四大AI解决方案提供商,其市场份额为0.6%。

2023年,云知声正式发布山海大模型,成为国内首批实现GPT大模型技术升级的团队。值得注意的是,云知声与深圳市龙华数据有限公司合作,以山海大模型为底座,开发出深圳首个政务大模型“龙知政”,全场景赋能提升政府治理水平。目前,山海大模型已开始全面接入并重塑云知声现有的人工智能应用场景,在智慧医疗、智慧交通、智慧车载、智慧教育、智慧政务等场景成功应用。

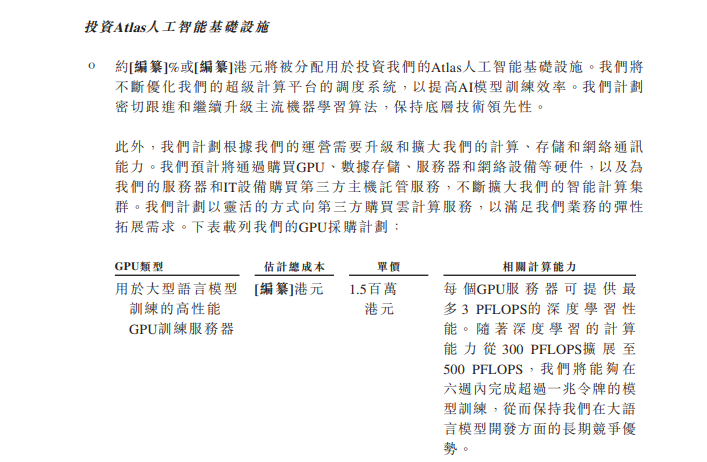

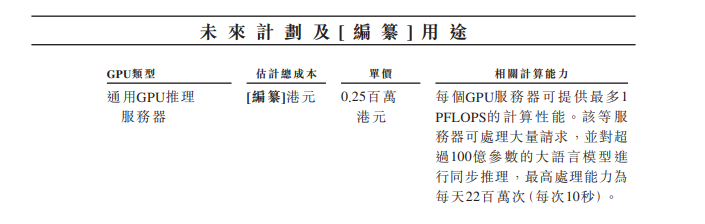

据其招股书显示,本次云知声募资金额拟用于用于大型语言模型训练的高性能GP训练服务器和通用GPU推理服务器项目研发上。

证监会同意天脉导热创业板IPO注册申请

7月12日,证监会披露了关于同意苏州天脉导热科技股份有限公司(以下简称“天脉导热”)首次公开发行股票注册的批复,同意天脉导热创业板IPO注册申请。

公开资料显示,天脉导热主营业务为导热散热材料及元器件的研发、生产及销售,主要产品包括热管、均温板、导热界面材料、石墨膜等,产品广泛应用于智能手机、笔记本电脑等消费电子以及安防监控设备、汽车电子、通信设备等领域。

招股书显示,2023年,该公司导热散热产品实现销售收入9.15亿元,在同行业可比公司中排名第三,仅次于飞荣达和中石科技;核心产品方面,2023年,公司热管、均温板在全球智能手机领域渗透率达到9.45%;导热界面材料国内市场份额达到8.63%,均处于细分市场较高水平。

营收上,报告期内该公司实现主营业务收入分别为69,689.88万元、82,795.71万元和91,486.07万元,实现归属于母公司股东的净利润6,453.53万元、11,670.38万元和15,418.50万元。2024年1-6月,公司预计实现营业收入约45,200.00万元,与上年同期基本持平;预计实现归母净利润约9,500.00万元,同比增长44.10%;预计实现扣非归母净利润约8,800万元,同比增长38.53%。

本次天脉导热拟发行不超过2,892万股,募资总金额为3.95亿元,拟用于散热产品生产基地建设项目、新建研发中心项目、补充流动资金。

博雅新材首次公开发行股票并上市辅导备案报告

近日,证监会披露了关于眉山博雅新材料股份有限公司(以下简称“博雅新材”)首次公开发行股票并上市辅导备案报告。

公开资料显示,博雅新材成立于2016年12月,产品线包含稀土后端产业链的高性能硅酸钇镥(LYSO)闪烁晶体、激光晶体、超精密光学元器件和第三代宽禁带半导体材料。近七年来,博雅新材已相继完成8轮融资,最近两次为2022年8月的逾4亿元D轮融资和今年3月的2亿元Pre-IPO轮融资。

据博雅新材官微介绍,全栈自研的碳化硅衬底生长技术,以及PVT和TSSG的碳化硅晶体生长工艺,已成功量产4英寸、6英寸、8英寸碳化硅,良率稳定至60%。值得注意的是,在今年2024年SEMICON展上,博雅新材展示出他们的6-8英寸PVT法SiC晶锭和衬底,6英寸液相法SiC衬底,同时还首次展示了12英寸的SiC晶锭。

此外,博雅新材已获国家级高新技术企业、国家专精特新“小巨人”等多项荣誉称号,起草并发布了多项行业标准。

半导体材料厂商龙图光罩已开启申购

7月17日晚间,深圳市龙图光罩股份有限公司(以下简称“龙图光罩”)发布首次公开发行股票并在科创板上市招股意向书,7月26日,上证报中国证券网讯据交易所公告,龙图光罩在网上发行,龙图光罩股票现已开启申购。

近日,晶圆代工龙头台积电在第二季度业绩说明会表示,将包含封装、测试、光罩等逻辑IC制造相关领域纳入“晶圆代工2.0”新业态。据悉,光罩的成本占到光刻成本的将近一半,其重要性不言而喻。

公开资料显示,龙图光罩主营半导体掩模版的研发、生产和销售,是国内稀缺的独立第三方半导体掩模版厂商。目前,龙图光罩半导体掩模版的工艺节点已从1μm逐步提升至130nm,产品的应用领域也随之从分立器件、LED、IC封装、光学器件等,逐步扩大至制程水平和精度要求更高的MEMS传感器、功率器件、电源管理芯片、模拟IC等。

业绩方面,2021-2023年,龙图光罩实现营收分别为1.14亿元、1.62亿元、2.18亿元;归母净利润分别为4116.42万元、6448.21万元、8360.87万元。展望2024年上半年,龙图光罩预计营业收入将达到1.25-1.3亿元,同比增长21.17%-26.02%;归母净利润预计为4800-5000万元,同比增长19.41%-24.39%。

在其业绩板块,龙图光罩招股书显示,2020年-2023年上半年,应用于功率半导体领域的掩模版是龙图光罩最主要的收入来源,且营收和营收占比呈现逐年递增的趋势。龙图光罩指出,在功率半导体掩模版领域,公司的工艺节点已覆盖全球功率半导体主流制程的需求。

另外值得注意的是,2022年12月,公司增加注册资本337.50万元。其中,龙图光罩客户华虹半导体的关联方华虹虹芯以8000万元的价格认缴新增注册资本150万元;客户立昂微的关联方瑞扬合伙以4000万元的价格认缴新增注册资本75万元;客户士兰微的关联方士兰控股和银杏谷壹号合计认缴新增注册资本75万元。增资后,龙图光罩的客户华虹半导体、立昂微和士兰微三家公司的关联方分别持有公司4.49%、2.25%和2.24%的股权。

此次IPO,龙图光罩拟募集资金6.63亿元,主要用于高端半导体芯片掩模版制造基地项目、高端半导体芯片掩模版研发中心项目及补充流动资金。

其中,“高端半导体芯片掩模版制造基地项”是通过对公司现有核心产品的技术升级,实施更高制程(130nm-65nm节点)半导体掩模版的开发及产业化,加速实现130nm工艺节点以下半导体掩模版的国产替代进程;“高端半导体芯片掩模版研发中心项目”则将根据市场及客户的需求开展高端半导体掩模版技术工艺的研发。

凯普林科创板IPO注册申请获证监会同意

7月5日,证监会官网公告,北京凯普林光电科技股份有限公司(以下简称“凯普林”或“公司”)科创板IPO注册生效。

凯普林创建于2003年,主营业务为半导体激光器、光纤激光器及超快激光器的研发、生产和销售。公司长期专注于激光器在高端制造、科学研究、医疗健康等领域的应用及产品迭代,是我国高性能激光器技术开发与制造的主要力量之一,在全球半导体激光器市场销售占有率位居国内同行业前列。

凯普林称,公司自主研 发的“闪电”系列光纤激光器并实现了产业化,在高端制造的应用场景下,有力推进了激光焊接对传统焊接方式的技术迭代。公司于2023年9月正式推出“雷霆”系列光纤激光器,与“闪电”系列相结合实现了对连续光纤激光器领域相对完整的产品功率段覆盖,同时重点解决行业内超厚材料切割中功率稳定性等难题,着力赋能航空、船舶、轨道、汽车等前沿高端制造领域。

财报方面,2021年度-2023年度,公司营业收入分别为49,632.08万元、72,165.33万元、110,448.88万元。

此次,凯普林拟募集资金8.59亿元,其中2.54亿元用于“高功率激光器智能制造基地项目”;1.80亿元用于“半导体激光器研发项目”;1.68亿元用于“光纤激光器研发项目”;2.57亿元用于补充流动资金。

免责声明:部分文章信息来源于网络以及网友投稿,本网站只负责对文章进行整理、排版、编辑,意为分享交流传递信息,并不意味着赞同其观点或证实其内容的真实性,如本站文章和转稿涉及版权等问题,请作者在及时联系本站,我们会尽快和您对接处理。